Соотношение парка бронетранспортеров и БМП в Европе по состоянию на 2017 год.

В структуре парка боевых бронированных машин на рынке государств Европы по состоянию на 2017 год преобладает парк боевых машин пехоты над парком бронетранспортеров.

По состоянию на 2017 год от общей численности парка ББМ государств Европы на долю парка бронетранспортеров приходится 46,27%, а на долю парка БМП приходится 53,73%.

До 2022 года следует ожидать образования паритета между БМП и бронетранспортёрами, путем сокращения доли парка БМП и увеличения доли парка бронетранспортеров на рынке государств Европы.

Главные факторы формирования паритета между парком БМП и бронетранспортеров на рынке боевых бронированных машин Европы до 2022 года:

1. Дороговизна и технологичность БМП.

БМП это оружие для зажиточных и технологически развитых государств.

2. Наступательный характер использования БМП.

3. Универсальность применения бронетранспортеров. Возложение функций и роли БМП государствами на бронетранспортеры. Использование бронетранспортеров в качестве "колёсных БМП".

4. Нанесение бронетранспортёрами меньшего вреда транспортной инфраструктуре.

5. Экономичность использования, больший эксплуатационный ресурс и жизненный цикл бронетранспортеров в сравнении с БМП.

6. Нанесение меньшего экологического вреда окружающей среде.

7. Преобладание количества производителей бронетранспортёров над производителями БМП.

8. Избыточная для заказчика мощь вооружения БМП.

9. Сложности в трансфере технологий по налаживанию производства узлов и деталей БМП по сравнению с тем же трансфером и доступностью технологий по организации производства бронетранспортеров.

В структуре парка боевых бронированных машин по состоянию на 2017 год преобладает парк боевых машин пехоты над парком бронетранспортеров на региональных рынках государств Южной Европы (доля парка БМП в структуре рынка 62,07%) , Северной Европы (63,81%) и Восточной Европы (доля парка БМП в структуре регионального рынка 67,42%).

В структуре парка боевых бронированных машин Европы по состоянию на 2017 год преобладает парк бронетранспортеров над парком боевых машин пехоты на региональных рынках государств Западной Европы (доля парка БТРов в структуре рынка 72,89%) и Юго-Восточной Европы (доля парка бронетранспортеров в структуре регионального рынка 73,31%).

В структуре парка боевых бронированных машин Европы по состоянию на 2017 год наблюдается паритет между парком бронетранспортеров и парком боевых машин пехоты на региональном рынке государств Центральной Европы (доля парка бронетранспортеров в структуре регионального рынка 48,01% и на долю парка БМП в структуре рынка приходится 51,99%).

Рынок бронетранспортеров государств Европы за количеством бронетранспортеров стоящих на вооружении по состоянию на 2017 год.

За независимой оценкой Glavcoma объем рынка государств Европы составляет 26 207 единиц бронетранспортеров по состоянию на 2017 год.

За объемом парк бронетранспортеров по состоянию на 2017 год распределился следующим образом:

1. Наибольший парк припадает на государства Западной и Восточной Европы с незначительным перевесом государств Западной Европы - 30,42% против 30,34% в Восточной Европе.

2. Третий за численностью парк принадлежит государствам Юго-Восточной Европы с долей рынка в 13,56%.

3. Четвёртый за численностью парк принадлежит государствам Южной Европы.

4. Пятый за численностью парк бронетранспортеров принадлежит государствам Центральной Европы с объемом рынка до 10%.

5. И наиболее малочисленным считается парк бронетранспортеров Северной Европы, с объемом рынка до 4,75%.

10 государств с наибольшим парком бронетранспортеров в Европе по состоянию на 2017 год.

1. Франция 5423 штук (20,69% от общей численности парка бронетранспортеров в Европе).

2. Россия 4766 (18,19% от общей численности парка бронетранспортеров в Европе).

3. Украина - третий за численностью парк бронетранспортеров в Европе - 1804 единиц (6,88%).

4. Венгрия 1457 (5,56%)

5. Беларусь 1190 (4,54%)

6. Германия 1156 (4,41%)

7. Италия 1049 (4,0%)

8. Румыния 1009 (3,85%)

9. Польша 907 (3,46%)

10. Болгария 872 (3,33% от общей численности парка бронетранспортеров в Европе).

Суммарная доля 10 государств с наибольшим парком составляет 19633 единиц или 74,915% от общей численности всего парка бронетранспортеров государств Европы.

За следующие 5 лет с 2018 до 2022 года следует ожидать уменьшения численности парка таких государств из первой десятки государств с наибольшим парком бронетранспортеров в Европе:

Франция, Венгрия, Беларусь, Болгария, Украина.

Главные причины ожидаемого сокращения доли парка бронетранспортеров этих государств:

1. Урезание расходов на оборону. Оптимизация, замораживание и секвестр бюджетных расходов на разработку, приобретение и содержание парка бронетранспортеров.

2. Преобладание объемов вывода изрядно устаревшего парка над вводом в строй новых машин.

3. Сокращение численности Вооруженных Сил.

4. Сокращение парка за счёт истечения жизненного цикла парка машин пребывающих на вооружении.

5. Изрядная потеря парка в результате боевых действий.

За следующие 5 лет с 2018 до 2022 года следует ожидать увеличения численности парка таких государств из первой десятки государств с наибольшим парком бронетранспортеров в Европе:

Россия, Германия, Италия, Румыния, Польша.

Главные факторы влияющие на рост доли парка этих государств:

1. Гонка вооружений.

Россия.

2. Территориальные претензии.

(Румыния-Украина, Венгрия-Украина, Венгрия-Румыния, Польша-Украина)

3. Гонка перевооружения.

Россия, Германия, Франция, Польша, Румыния, Украина.

4. Идеологические, мировоззренческие и геополитические разногласия.

Россия-Украина, Польша-Украина.

5. Сохранение баланса сил (равновесия сил и противовесов) в Европе.

Германия

6. Повышение температуры межнационального и межрелигиозной нетерпимости.

Германия

7. Увеличение численности Вооруженных Сил.

Россия, Польша, Румыния.

10 наиболее массовых моделей бронетранспортеров в парке государств Европы по состоянию на 2017 год.

VAB (производитель Франция) 3256 штук (12,42% доли парка бронетранспортеров государств в Европе).

БРДМ-2 (производитель СССР) 3231штук (12,33%).

БТР-60ПБ (производитель СССР) 2464 штук (9,4%).

БТР-80 (производитель Россия) 2278 штук (8,7%).

БТР-70 (производитель СССР) 2057 штук (7,85%).

VBL (производитель Франция) 1838 штук (7%).

BOV-VP/M11/M16 (производитель Югославия) 1311 штук (5%).

БТР-82А/БТР-82АМ (производитель Россия) 1040 штук (3,97%).

Patria AMV (производитель Финляндия) 939 штук (3,58%).

BMR-600 (производитель Испания) 648 штук (2,47%).

10 моделей бронетранспортеров за численностью в сумме составляют 19062 единиц или 72,74% парка бронетранспортеров государств Европы по состоянию на 2017 год.

До 2022 года следует ожидать сокращения следующих наиболее массовых моделей в структуре парка бронетранспортеров Европы:

1. Советского наследия - БРДМ-2; БТР-70; БТР-60ПБ; БТР-80.

2. Югославского наследия - BOV-VP/M11/M16.

3. Испанского производства - BMR-600. (Ожидается замена на швейцарские Пираньи V). Уйдет из ТОП десять.

До 2022 года следует ожидать стабилизации и сохранения доли парка бронетранспортеров французского производства - VAB, VBL.

До 2022 года следует ожидать дальнейшего роста доли парка бронетранспортеров российского производства - БТР-82А/БТР-82АМ и финско-польского производства - Patria AMV / Росомаха.

Следует ожидать, что до 2022 года в ТОП 10 наиболее массовых моделей бронетранспортеров в парке Европы попадет одна из двух моделей бронетранспортеров немецкого производства - GTK Boxer (Artec) или французского производства - VBCI (Nexter Systems & Renault Trucks).

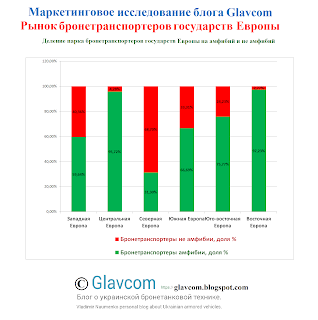

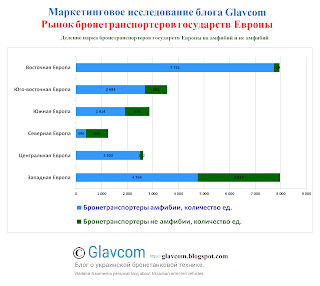

Рынок бронетранспортеров государств Европы за амфибийными возможностями по состоянию на 2017 год.

Деление парка на амфибии и не амфибии:

Парк бронетранспортеров Европы за амфибийными возможностями поделён в следующей пропорции:

Бронетранспортеры амфибии занимают 3/4 рынка бронетранспортеров государств Европы. На долю бронетранспортеров амфибий припадает 76,26%.

Неплавающим бронетранспортёрам принадлежит доля рынка в 23,74%.

За географическим делением рынка бронетранспортеров государств Европы максимальное количество бронетранспортеров амфибий сосредоточено в государствах Восточной и Центральной Европы.

В структуре рынка государств Восточной Европы доля бронетранспортеров амфибий занимает 97,23%.

В структуре рынка государств Центральной Европы доля бронетранспортеров амфибий занимает 95,72%.

Среднее положение занимают рынки государств Юго-Восточной и Южной Европы. Доля бронетранспортеров амфибий на рынке государств Юго-Восточной Европы составляет 75,77%. Доля бронетранспортеров амфибий на рынке государств Южной Европы

занимает 66,69%.

Наименьшая доля бронетранспортеров амфибий в структуре рынка припадает на рынки государств Западной и Северной Европы. В структуре рынка государств Западной Европы доля бронетранспортеров амфибий на 2017 год составляет 59,64%. Доля бронетранспортеров амфибий в структуре парка государств Северной Европы наименьшая и не превышает 31,30%.

Рынок бронетранспортеров государств Европы за временным периодом производства парка по состоянию на 2017 год

В структуре парка боевых бронированных машин на рынке государств Европы по состоянию на 2017 год преобладает парк боевых машин пехоты над парком бронетранспортеров.

По состоянию на 2017 год от общей численности парка ББМ государств Европы на долю парка бронетранспортеров приходится 46,27%, а на долю парка БМП приходится 53,73%.

До 2022 года следует ожидать образования паритета между БМП и бронетранспортёрами, путем сокращения доли парка БМП и увеличения доли парка бронетранспортеров на рынке государств Европы.

Главные факторы формирования паритета между парком БМП и бронетранспортеров на рынке боевых бронированных машин Европы до 2022 года:

1. Дороговизна и технологичность БМП.

БМП это оружие для зажиточных и технологически развитых государств.

2. Наступательный характер использования БМП.

3. Универсальность применения бронетранспортеров. Возложение функций и роли БМП государствами на бронетранспортеры. Использование бронетранспортеров в качестве "колёсных БМП".

4. Нанесение бронетранспортёрами меньшего вреда транспортной инфраструктуре.

5. Экономичность использования, больший эксплуатационный ресурс и жизненный цикл бронетранспортеров в сравнении с БМП.

6. Нанесение меньшего экологического вреда окружающей среде.

7. Преобладание количества производителей бронетранспортёров над производителями БМП.

8. Избыточная для заказчика мощь вооружения БМП.

9. Сложности в трансфере технологий по налаживанию производства узлов и деталей БМП по сравнению с тем же трансфером и доступностью технологий по организации производства бронетранспортеров.

В структуре парка боевых бронированных машин по состоянию на 2017 год преобладает парк боевых машин пехоты над парком бронетранспортеров на региональных рынках государств Южной Европы (доля парка БМП в структуре рынка 62,07%) , Северной Европы (63,81%) и Восточной Европы (доля парка БМП в структуре регионального рынка 67,42%).

В структуре парка боевых бронированных машин Европы по состоянию на 2017 год преобладает парк бронетранспортеров над парком боевых машин пехоты на региональных рынках государств Западной Европы (доля парка БТРов в структуре рынка 72,89%) и Юго-Восточной Европы (доля парка бронетранспортеров в структуре регионального рынка 73,31%).

В структуре парка боевых бронированных машин Европы по состоянию на 2017 год наблюдается паритет между парком бронетранспортеров и парком боевых машин пехоты на региональном рынке государств Центральной Европы (доля парка бронетранспортеров в структуре регионального рынка 48,01% и на долю парка БМП в структуре рынка приходится 51,99%).

Рынок бронетранспортеров государств Европы за количеством бронетранспортеров стоящих на вооружении по состоянию на 2017 год.

За независимой оценкой Glavcoma объем рынка государств Европы составляет 26 207 единиц бронетранспортеров по состоянию на 2017 год.

1. Наибольший парк припадает на государства Западной и Восточной Европы с незначительным перевесом государств Западной Европы - 30,42% против 30,34% в Восточной Европе.

2. Третий за численностью парк принадлежит государствам Юго-Восточной Европы с долей рынка в 13,56%.

3. Четвёртый за численностью парк принадлежит государствам Южной Европы.

4. Пятый за численностью парк бронетранспортеров принадлежит государствам Центральной Европы с объемом рынка до 10%.

5. И наиболее малочисленным считается парк бронетранспортеров Северной Европы, с объемом рынка до 4,75%.

10 государств с наибольшим парком бронетранспортеров в Европе по состоянию на 2017 год.

1. Франция 5423 штук (20,69% от общей численности парка бронетранспортеров в Европе).

2. Россия 4766 (18,19% от общей численности парка бронетранспортеров в Европе).

3. Украина - третий за численностью парк бронетранспортеров в Европе - 1804 единиц (6,88%).

4. Венгрия 1457 (5,56%)

5. Беларусь 1190 (4,54%)

6. Германия 1156 (4,41%)

7. Италия 1049 (4,0%)

8. Румыния 1009 (3,85%)

9. Польша 907 (3,46%)

10. Болгария 872 (3,33% от общей численности парка бронетранспортеров в Европе).

Суммарная доля 10 государств с наибольшим парком составляет 19633 единиц или 74,915% от общей численности всего парка бронетранспортеров государств Европы.

За следующие 5 лет с 2018 до 2022 года следует ожидать уменьшения численности парка таких государств из первой десятки государств с наибольшим парком бронетранспортеров в Европе:

Франция, Венгрия, Беларусь, Болгария, Украина.

Главные причины ожидаемого сокращения доли парка бронетранспортеров этих государств:

1. Урезание расходов на оборону. Оптимизация, замораживание и секвестр бюджетных расходов на разработку, приобретение и содержание парка бронетранспортеров.

2. Преобладание объемов вывода изрядно устаревшего парка над вводом в строй новых машин.

3. Сокращение численности Вооруженных Сил.

4. Сокращение парка за счёт истечения жизненного цикла парка машин пребывающих на вооружении.

5. Изрядная потеря парка в результате боевых действий.

За следующие 5 лет с 2018 до 2022 года следует ожидать увеличения численности парка таких государств из первой десятки государств с наибольшим парком бронетранспортеров в Европе:

Россия, Германия, Италия, Румыния, Польша.

Главные факторы влияющие на рост доли парка этих государств:

1. Гонка вооружений.

Россия.

2. Территориальные претензии.

(Румыния-Украина, Венгрия-Украина, Венгрия-Румыния, Польша-Украина)

3. Гонка перевооружения.

Россия, Германия, Франция, Польша, Румыния, Украина.

4. Идеологические, мировоззренческие и геополитические разногласия.

Россия-Украина, Польша-Украина.

5. Сохранение баланса сил (равновесия сил и противовесов) в Европе.

Германия

6. Повышение температуры межнационального и межрелигиозной нетерпимости.

Германия

7. Увеличение численности Вооруженных Сил.

Россия, Польша, Румыния.

10 наиболее массовых моделей бронетранспортеров в парке государств Европы по состоянию на 2017 год.

VAB (производитель Франция) 3256 штук (12,42% доли парка бронетранспортеров государств в Европе).

БРДМ-2 (производитель СССР) 3231штук (12,33%).

БТР-60ПБ (производитель СССР) 2464 штук (9,4%).

БТР-80 (производитель Россия) 2278 штук (8,7%).

БТР-70 (производитель СССР) 2057 штук (7,85%).

VBL (производитель Франция) 1838 штук (7%).

BOV-VP/M11/M16 (производитель Югославия) 1311 штук (5%).

БТР-82А/БТР-82АМ (производитель Россия) 1040 штук (3,97%).

Patria AMV (производитель Финляндия) 939 штук (3,58%).

BMR-600 (производитель Испания) 648 штук (2,47%).

10 моделей бронетранспортеров за численностью в сумме составляют 19062 единиц или 72,74% парка бронетранспортеров государств Европы по состоянию на 2017 год.

До 2022 года следует ожидать сокращения следующих наиболее массовых моделей в структуре парка бронетранспортеров Европы:

1. Советского наследия - БРДМ-2; БТР-70; БТР-60ПБ; БТР-80.

2. Югославского наследия - BOV-VP/M11/M16.

3. Испанского производства - BMR-600. (Ожидается замена на швейцарские Пираньи V). Уйдет из ТОП десять.

До 2022 года следует ожидать стабилизации и сохранения доли парка бронетранспортеров французского производства - VAB, VBL.

До 2022 года следует ожидать дальнейшего роста доли парка бронетранспортеров российского производства - БТР-82А/БТР-82АМ и финско-польского производства - Patria AMV / Росомаха.

Следует ожидать, что до 2022 года в ТОП 10 наиболее массовых моделей бронетранспортеров в парке Европы попадет одна из двух моделей бронетранспортеров немецкого производства - GTK Boxer (Artec) или французского производства - VBCI (Nexter Systems & Renault Trucks).

Рынок бронетранспортеров государств Европы за амфибийными возможностями по состоянию на 2017 год.

Деление парка на амфибии и не амфибии:

Парк бронетранспортеров Европы за амфибийными возможностями поделён в следующей пропорции:

Бронетранспортеры амфибии занимают 3/4 рынка бронетранспортеров государств Европы. На долю бронетранспортеров амфибий припадает 76,26%.

Неплавающим бронетранспортёрам принадлежит доля рынка в 23,74%.

За географическим делением рынка бронетранспортеров государств Европы максимальное количество бронетранспортеров амфибий сосредоточено в государствах Восточной и Центральной Европы.

В структуре рынка государств Восточной Европы доля бронетранспортеров амфибий занимает 97,23%.

В структуре рынка государств Центральной Европы доля бронетранспортеров амфибий занимает 95,72%.

Среднее положение занимают рынки государств Юго-Восточной и Южной Европы. Доля бронетранспортеров амфибий на рынке государств Юго-Восточной Европы составляет 75,77%. Доля бронетранспортеров амфибий на рынке государств Южной Европы

занимает 66,69%.

Наименьшая доля бронетранспортеров амфибий в структуре рынка припадает на рынки государств Западной и Северной Европы. В структуре рынка государств Западной Европы доля бронетранспортеров амфибий на 2017 год составляет 59,64%. Доля бронетранспортеров амфибий в структуре парка государств Северной Европы наименьшая и не превышает 31,30%.

Рынок бронетранспортеров государств Европы за временным периодом производства парка по состоянию на 2017 год

Наибольшую часть парка бронетранспортеров государств Европы по состоянию на 2017 год занимают бронетранспортеры производства 1960-1980 годов (Доля парка 56,03%).

Второй за численностью сегмент в парке бронетранспортеров государств Европы занимают бронетранспортеры производства 1980-2000 годов выпуска (Доля парка 24,21%)

Третий и наименьший сегмент в структуре парка бронетранспортеров государств Европы по состоянию на 2017 год занимают бронетранспортеры производства 2000-2017 (2020 полный временной период) годов выпуска.

Рынок государств Европы за преобладанием бронетранспортеров нового производства по состоянию на 2017 год.

Наиболее свежий в эксплуатации парк бронетранспортеров периода производства 2000-2020 годов имеют государства Центральной Европы (30,78% от общей доли рынка), Южной Европы (29,13% от общей доли рынка) и Западной Европы (24,18% от общей доли рынка данного региона).

Средними темпами обновления парка бронетранспортеров периода производства 2000-2020 годов владеют государства Восточной Европы (16,4%) и Северной Европы (11,96%).

Самые низкие темпы обновления парка демонстрируют государства Юго-Восточной Европы. Так на парк бронетранспортеров периода производства 2000-2020 годов на рынке государств Юго-Восточной Европы по состоянию на 2017 год принадлежит доля рынка в 4,39%.

Рынок бронетранспортеров государств Европы за воспроизводством парка по состоянию на 2017 год

Рынку бронетранспортеров государств Европы характерная высокая доля собственного, совместного и лицензионного производства. На собственное, совместное и лицензионное производство приходится до трёх четвертей рынка (73,42%).

Доля бронетранспортеров собственного производства на рынке государств Европы занимает 50,89%.

Доля бронетранспортеров совместного производства на рынке занимает 20,26%.

Наименьшую часть рынка занимают бронетранспортеры лицензионного производства, на которые приходится 2,27%.

Доля импортных бронетранспортеров составляет чуть более четверти рынка (26,58%).

Рынок бронетранспортеров государств Европы за уровнем локализации производства по состоянию на 2017 год.

Наибольшую долю бронетранспортеров собственного производства имеют рынки государств Западной Европы (81% от общей доли рынка), Восточной Европы (63% от общей доли рынка) и Южной Европы (56% от общей доли рынка данного региона).

Наиболее зависимыми к импортным поставкам бронетранспортеров оказались рынки государств Северной Европы (88% от общей доли рынка), Центральной Европы (70% от общей доли рынка) и Юго-Восточной Европы (50% от общей доли рынка данного региона).

Совместное и лицензионное производство оказалось сильно развитым на рынках регионов Европы, где особенно остро ощущается дефицит собственного производства.

Наибольшую долю бронетранспортеров совместного производства имеют рынки государств Юго-Восточной Европы (39% от общей доли рынка), Восточной Европы (31% от общей доли рынка), Центральной Европы (27% от общей доли рынка) и Южной Европы (10% от общей доли рынка данного региона).

Как исключение к высокому уровню совместного производства относится рынок бронетранспортеров государств Восточной Европы.

На рынке государств Восточной Европы высокий уровень совместного производства объясняется наличием большого парка бронетранспортеров произведенных на территории РСФСР, профинансированных с общесоюзного бюджета, и поставленных во времена СССР подразделениям Вооруженных Сил СССР находившихся на территории государств единого союзного пространства, которые потом после упразднения СССР образовали Содружество Независимых Государств.

Наибольшую долю бронетранспортеров лицензионного производства имеют рынки государств Северной Европы (12% от общей доли рынка), Юго-Восточной Европы (7% от общей доли рынка) и Южной Европы (5% от общей доли рынка данного региона).

Рынок бронетранспортеров государств Европы за колёсной формуле по состоянию на 2017 год.

Рынок бронетранспортеров государств Европы за делением по колёсной формуле сформировался в следующем соотношении:

1. На рынке государств Европы преобладают бронетранспортеры с колёсной формулой (8x8). На долю бронетранспортеров с колёсной формулой (8x8) припадает 46,21% рынка государств Европы.

2. Второй за численностью на рынке бронетранспортеров государств Европы парк бронетранспортеров с колёсной формулой (4x4), который занимает долю в 43,39%.

3. За численностью десятую часть (10,40%) на рынке бронетранспортеров государств Европы занимает парк с колёсной формулой (6x6).

Наибольшей долей бронетранспортеров с колёсной формулой (8x8) владеют рынки государств Центральной Европы (77,09% от общей доли рынка), Восточной Европы (71,95% от общей доли рынка) и Юго-Восточной Европы (53,01% от общей доли рынка данного региона).

Наименьшие, почти равнозначные доли парка бронетранспортеров с колёсной формулой (8x8) находятся на рынках государств Северной Европы (19,58% от общей доли рынка) и Западной Европы (19,60% от общей доли рынка данного региона).

Единственный регион Европы, где преобладают бронетранспортеры с колёсной формулой (6x6) это рынок бронетранспортеров государств Южной Европы (50,63% от общей доли рынка данного региона).

Наименьшая доля парка бронетранспортеров с колёсной формулой (6x6) находится на рынке государств Восточной Европы (0,87% от общей доли рынка данного региона).

Наибольшей долей бронетранспортеров с колёсной формулой (4x4) владеют рынки государств Западной Европы (69,55% от общей доли рынка) и Северной Европы (68,70% от общей доли рынка данного региона).

Самая малочисленная доля бронетранспортеров с колёсной формулой (4x4) расположилась на рынке государств Центральной Европы (19,89% от общей доли рынка данного региона).

47,24% парка бронетранспортеров с колёсной формулой (8x8) сосредоточено на рынке государств Восточной Европы, что в абсолютном значении составляет 5721 единица. Наибольшая доля парка.

16,64% парка бронетранспортеров с колёсной формулой (8x8) сосредоточено на рынке государств Центральной Европы, что в абсолютном выражении составляет 2016 единиц. Вторая за численностью доля парка.

Весь парк бронетранспортеров с колёсной формулой (8x8) на рынке государств Европы насчитывает выявленных 12110 единиц.

53,32% парка бронетранспортеров с колёсной формулой (6x6) сосредоточено на рынке государств Южной Европы, что в абсолютном выражении составляет не менее 1453 единицы.

31,74% парка бронетранспортеров с колёсной формулой (6x6) сосредоточено на рынке государств Западной Европы, что в абсолютном выражении составляет 865 штук.

Весь парк бронетранспортеров с колёсной формулой (6x6) на рынке государств Европы насчитывает 2725 единиц.

48,75% парка бронетранспортеров с колёсной формулой (4x4) сосредоточено на рынке государств Западной Европы, что в абсолютном выражении составляет 5544 единицы.

Второй за количеством парк бронетранспортеров с колёсной формулой (4x4) сосредоточено на рынке Восточной Европы, что составляет 2161 единица, или 19% доли от общего размера парка.

Весь парк бронетранспортеров с колёсной формулой (4x4) на рынке государств Европы насчитывает 11372 единицы.

Рынок бронетранспортеров государств Европы за боевой массой по состоянию на 2017 год.

71% рынка бронетранспортеров Европы составляет парк бронетранспортеров с боевой массой от 5-ти до 15-ти тонн.

С незначительным перевесом (разницей в 2 процента - 36,56% против 34,55%) преобладают бронетранспортёры с боевой массой от 10 до 15-ти тонн.

Третье место занимают бронетранспортеры с боевой массой от 15 ти до 20 тонн.

Наименьшую долю рынка занимают бронетранспортеры с боевой массой от 20 до 25 тонн. Доля рынка занимаемая бронетранспортёрами с боевой массой от 20 до 25 тонн составляет 1,32%. Связано это, с тем, что на сегодняшний день это наиболее перспективный класс. В данной категории разработчики ещё могут получить приемлемый уровень защиты при сохранении возможности для боевой бронированной машины преодолевать водную преграду в плавь.

Наиболее перспективным считается парк бронетранспортеров с боевой массой до 25 тонн, который имеет наименьшую долю присутствия на рынке в 1,32%. Парк бронетранспортеров с боевой массой до 25 тонн занимает пограничное положение между амфибийными и неамфибийными машинами.

Парк бронетранспортеров с боевой массой от 25 до 30-ти тонн за последнее десятилетие получил наибольшее развитие и занимает долю в 5,75%.

Бронетранспортеры-тяжеловесы с запредельной как для колёсных боевых машин массой от 30 до 35 тонн занимают долю парка на рынке в 3,93%.

Рынок бронетранспортеров государств Европы за предрасположенностью (зависимостью) к определенной весовой категории по состоянию на 2017 год.

Бронетранспортеры-тяжеловесы с запредельной как для колёсных боевых машин массой от 30 до 35 тонн присущи рынку государств Западной Европы (12,92% в структуре рынка Западной Европы).

Парки бронетранспортеров с боевой массой от 25 до 30-ти тонн присущи рынкам бронетранспортеров государств Центральной Европы (25,62% в структуре рынка Центральной Европы ) и Южной Европы (18,78%).

Рынкам бронетранспортеров государств Южной Европы, Центральной Европы и Восточной Европы предрасположены к парку бронетранспортёров с боевой массой от 20 до 25-ти тонн.

Государства Южной Европы владеют парком бронетранспортёров с боевой массой от 20 до 25-ти тонн в размере 5,02% от рынка Южной Европы.

Государства Центральной Европы владеют парком бронетранспортёров с боевой массой от 20 до 25-ти тонн в размере 4,17%.

Государства Восточной Европы владеют парком бронетранспортёров с боевой массой от 20 до 25-ти тонн в размере 1,16% в структуре рынка Восточной Европы.

Парк бронетранспортеров с боевой массой от 15 до 20 тонн присущ рынкам бронетранспортеров государств Южной Европы (22,58% рынка Южной Европы) и Восточной Европы (15,53% рынка Восточной Европы).

Бронетранспортёры с боевой массой от 10 до 15-ти тонн присущи рынкам бронетранспортеров государств Восточной (46,31%), Центральной (44,59%) и Западной Европ (43,83%).

Лёгкие бронетранспортёры с боевой массой до 10 тонн присущи рынкам бронетранспортеров государств Юго-Восточной (79,71%) и Северной Европ (68,78% в структуре рынка Северной Европы).

Бронетранспортёры супер лёгкого класса с боевой массой до 5 тонн присущи рынкам бронетранспортеров государств Западной (20%) и Южной Европы (8,5% в структуре рынка Южной Европы).

Рынок бронетранспортеров государств Европы за количеством моделей на одно государство по состоянию на 2017 год

Среднеевропейский норматив моделей (количество моделей бронетранспортеров на одно государство) по состоянию на 2017 год составляет 1,3 единиц моделей бронетранспортеров /государство. То есть государствам Европы характерно наличие на вооружении и содержание (обслуживание) не более одной модели бронетранспортеров.

Среднеевропейский норматив (1,3 модели) на одно государство по состоянию на 2017 год превышают государства Восточной Европы (2,4 модели/марок на одно государство), Центральной и Юго-Восточной Европы (2,2 модели/ государство), Южной Европы (1,9 модели/государство).

Ненамного превышают среднеевропейский норматив (1,3 модели) на одно государство по состоянию на 2017 год страны Западной Европы (1,5 модели/государство).

Отвечают среднеевропейскому нормативу (количеству моделей на одно государство) по состоянию на 2017 год страны Северной Европы (1,3 модели/государство).

Рынок бронетранспортеров государств Европы за количеством представленных моделей по состоянию на 2017 год

Парк бронетранспортеров Европы состоит из не менее 57 моделей.

Наибольшее количество моделей сосредоточено в парках бронетранспортеров государств Юго-Восточной Европы (20 моделей), Восточной Европы (17 моделей) и Западной Европы (15 моделей).

Среднее количество моделей сосредоточено в парке бронетранспортеров государств Южной Европы (13 моделей) и Центральной Европы (11 моделей).

Наименьшее количество моделей бронетранспортеров сосредоточено в парке государств Северной Европы (9 моделей).

Рынок бронетранспортеров государств Европы за количеством бронетранспортеров на одно государство по состоянию на 2017 год

Среднеевропейский норматив (количество на одно государство) по состоянию на 2017 год составляет 582,38 единиц бронетранспортеров /государство.

Среднеевропейский норматив на одно государство по состоянию на 2017 год превышают только государства Западной и Восточной Европы. Государства Восточной Европы превышают среднеевропейский норматив количества бронетранспортеров на одно государство в два раза. При норме 582,38 единиц/государство на государства Восточной Европы приходится 1135,86 бронетранспортеров/ государство.

На каждое государство Западной Европы приходится в среднем 797,1 единиц бронетранспортеров.

Не превышают среднеевропейский норматив государства Центральной, Южной, Юго-Восточной и Северной Европ.

Немного ниже среднеевропейского норматива расположились государства Центральной Европы с показателем 523 бронетранспортера/государство.

На Южную Европу припадает 410 единиц/ государство. На государства Юго-Восточной Европы в среднем приходится 394,89 бронетранспортеров/государство.

Самая низкая плотность бронетранспортеров на одно государство приходится на Северную Европу, где показатель равняется отметке в 178 единиц бронетранспортеров/государство, что в 3,38 раза меньше среднеевропейского норматива.

Наиболее демилитаризированные регионы Европы по состоянию на 2017 год в расчете площади территории в километрах квадратных на один бронетранспортёр.

Наиболее демилитаризированным регионом Европы по состоянию на 2017 год в расчете площади территории в километрах квадратных на один бронетранспортёр является Северная Европа с показателем 1066,87 км²/один бронетранспортер.

Наиболее милитаризированным регионом Европы по состоянию на 2017 год в расчете площади территории в километрах квадратных на один бронетранспортёр является территория государств Западной Европы с показателем 167,58 км²/один бронетранспортер.

Среднеевропейский норматив составляет 359,45 километров квадратных площади территории на один бронетранспортёр по состоянию на 2017 год.

Оптимальный расчётный размер парка бронетранспортеров для Украины в пересчёте из среднеевропейского норматива по состоянию на 2017 год будет составлять (603 700 км²/359,45 км²/бронетранспортер)=1680 единиц бронетранспортеров.

Рынок бронетранспортеров государств Европы за средним возрастом парка бронетранспортеров по состоянию на 2017 год.

Средний возраст парка бронетранспортеров Европы составляет 31 год. Обобщенный образ бронетранспортера за возрастом это бронетранспортеры 3-го поколения - производства 1986 - 1987 годов выпуска.

Наиболее молодым парком бронетранспортеров владеют государства Южной Европы (средний возраст 25,9 года) и Западной Европы (средний возраст 27,4 года - ниже среднего возраста по Европе).

На рынке бронетранспортеров Европы доминируют 2 основные тенденции: Первая основная тенденция - это обратная зависимость - чем выше доля собственного производства тем ниже средний возраст парка бронетранспортеров.

Вторая основная тенденция - чем меньше парк бронетранспортеров тем быстрее он подвластен обновлению, что также позитивно влияет на удержание среднего возраста парка на нижнем уровне от среднего уровня по Европе.

Среднюю позицию за возрастом занимает парк бронетранспортеров государств Центральной Европы (средний возраст 30,1 года - немного ниже среднего по Европе), Северной Европы (средний возраст 31,4 года - на уровне среднего по Европе), что говорит о том что государства данного региона Европы выдерживают оптимальный баланс между темпами перевооружения парка бронетранспортеров на новые образцы с темпами вывода физически и морально устаревших образцов.

Парк бронетранспортеров государств Восточной Европы имеют средний возраст 33,3 года - на уровне ненамного выше среднего уровня возраста по Европе.

Наиболее старым парком бронетранспортеров в Европе владеют государства Юго-Восточной Европы (средний возраст парка 39 год). Усредненный обобщенный возраст парка бронетранспортеров государств Юго-Восточной Европы - бронетранспортеры производства 1977 - 1979 годов выпуска.

Доминирующая тенденция - среднегодовые темпы обновления парка несоизмеримо меньше существующего парка и насущных потребностей государств по поддержанию необходимой численности парка.

Средний возраст парка бронетранспортеров 10 государств Европы из наибольшим парком бронетранспортеров по состоянию на 2017 год.

По состоянию на 2017 год из 10 государств с наибольшим парком бронетранспортеров в Европе, наиболее молодым парком за средним возрастом владеют:

1. Италия (Южная Европа) - средний возраст парка 14,49 год.

2. Польша (Центральная Европа) - средний возраст парка 15,62 год.

3. Германия (Западная Европа) - средний возраст парка 16,08 год.

4. Франция (Западная Европа) - средний возраст парка 20,94 год.

5. Россия (Восточная Европа) - средний возраст парка бронетранспортеров 25,30 год.

Из 10 государств с наибольшим парком бронетранспортеров в Европе, наиболее старым парком, за средним возрастом по состоянию на 2017 год владеют:

1. Болгария (Юго-Восточная Европа) - средний возраст парка 41,32 год.

2. Румыния (Юго-Восточная Европа) - средний возраст парка 35,83 год.

3. Беларусь (Восточная Европа) - средний возраст парка 34,53 год.

4. Венгрия (Юго-Восточная Европа) - средний возраст парка 33,80 год.

5. Украина (Восточная Европа) - средний возраст парка бронетранспортеров 31,32 год.

Парк бронетранспортеров государств Европы за калибром основного вооружения по состоянию на 2017 год.

Парк бронетранспортеров государств Европы за калибром основного вооружения по состоянию на 2017 год разделился следующим образом:

Два наиболее распространенных калибров основного вооружения бронетранспортеров это советский калибр 14,5 мм (доля парка на рынке составляет 39,94%) и калибр 12,7 и до 12,7 мм (доля парка на рынке составляет 37,14%).

Третий за распространением калибр основного вооружения это калибр 30 мм (доля парка на рынке составляет 12,53%).

Четвертым за распространением калибром основного вооружения есть калибр от 20 до 30 мм с долей рынка не превышающей 5,73%.

Наименее малочисленными калибрами основного вооружения оказались калибры от 35 до 50 мм с долей рынка в 1,77% и калибры выше 60 мм относящиеся к так называемому классу МОПов (машин огневой поддержки, самоходных минометов и истребителей танков) с долей рынка в 2,89%.

Рынок бронетранспортеров государств Европы за преобладанием (массовостью) основного калибра вооружения по состоянию на 2017 год.

Самым массовым калибром основного вооружения по состоянию на 2017 год на рынках бронетранспортеров государств Восточной, Юго-Восточной и Центральной Европы преобладает калибр основного вооружения 14,5 мм.

Доля калибра основного вооружения 14,5 мм занимаемого на рынке бронетранспортеров государств Восточной Европы (80%), Юго-Восточной Европы (70%) и государств Центральной Европы (62% доли рынка).

Доминирование калибра основного вооружения 14,5 мм по состоянию на 2017 год на рынке бронетранспортеров государств Юго-Восточной и Центральной Европы ярко демонстрирует ещё очень долгий путь перехода стран данного региона на калибры стандарта НАТО.

Самым массовым калибром основного вооружения по состоянию на 2017 год на рынках бронетранспортеров государств Северной, Западной и Южной Европы является калибр основного вооружения 12,7 мм.

Доля калибра основного вооружения 12,7 мм занимаемого на рынке бронетранспортеров государств Северной Европы (80%), Западной Европы (72%) и государств Южной Европы (67% от общей доли рынка данного региона).

Второй за популярностью калибр основного вооружения бронетранспортеров на субрынках.

Калибр основного вооружения бронетранспортеров 30 мм за массовостью занимает второю долю на рынках государств регионов Центральной и Восточной Европ.

Калибр 30 мм основного вооружения бронетранспортеров наиболее популярен или распространен на рынке государств Центральной Европы (34% от общей доли рынка данного региона).

Также на втором месте за популярностью калибр 30 мм основного вооружения бронетранспортеров занимает на рынке государств Восточной Европы (18% от общей доли рынка данного региона).

Второе место за популярностью калибр 30 мм основного вооружения бронетранспортеров на равне с калибром вооружения от 20 до 30 мм занимает на рынке государств Северной Европы (по 9% от общей доли рынка данного региона).

Калибр основного вооружения бронетранспортеров от 20 до 30 мм за популярностью занимает второю долю на рынке государств Западной Европы (14% от общей доли рынка данного региона).

Вторым за популярностью калибром основного вооружения на рынке государств Юго-Восточной Европы занимает калибр до 12,7 и 12,7 мм с долей рынка данного региона в 23%.

Вторым за популярностью калибром основного вооружения на рынке государств Южной Европы занимает калибр с выше 60 мм с долей рынка данного региона в 18%

Парк бронетранспортеров государств Европы за производителем по состоянию на 2017 год.

Наибольшую долю на рынке бронетранспортеров за численностью выпущенных и стоящих на вооружении государств Европы занимают бронетранспортеры производства бывшего СССР (доля рынка 26,11%).

Второе место на рынке бронетранспортеров за численностью выпущенных и стоящих на вооружении государств Европы занимают бронетранспортеры производства Франции (доля рынка 23,09%).

Третье место за численностью на рынке государств Европы занимают бронетранспортеры производства России (доля на рынке 13,91%).

Четвертое место за количеством выпущенных машин занимает Германия/Германия-Голландия (доля на рынке 7,69%)

Пятое место за численностью занимают бронетранспортеры производства бывшей Югославии (доля на рынке 4,84%)

На первую пятерку производителей припадает до трёх четвертей парка бронетранспортеров государств Европы.

Украина занимает долю в 0,83% на рынке бронетранспортеров государств Европы по состоянию на 2017 год.

Рынок пост гарантийного обслуживания бронетранспортеров государств Европы по состоянию на 2017 год.

Рынок после гарантийного обслуживания (рынок поддержания и продления жизненного цикла) бронетранспортеров государств Европы по состоянию на 2017 год распределился следующим образом.

Наибольшая доля в 40,02% рынка услуг с продления жизненного цикла бронетранспортеров на рынке государств Европы принадлежит Российской федерации.

Вторая за объемом 23,09% доля рынка услуг с продления жизненного цикла бронетранспортеров на рынке государств Европы принадлежит Франции.

Третья за объемом доля рынка услуг с продления жизненного цикла бронетранспортеров на рынке государств Европы принадлежит Германии. Объем доли рынка на которую вправе претендовать Германия составляет 7,68%.

Четвертую за объемом долю рынка услуг с продления жизненного цикла бронетранспортеров на рынке государств Европы делят между собой государства образовавшиеся на территории бывшей Югославии - государства Сербия и Хорватия.

Доля охвата рынка бронетранспортеров Европы государствами Сербией и Хорватией составляет 4,84%.

Пятая за объемом доля рынка услуг с продления жизненного цикла бронетранспортеров на рынке государств Европы принадлежит Италии с охватом в 4,32%.

Шестая за объемом доля рынка услуг с продления жизненного цикла бронетранспортеров на рынке государств Европы принадлежит Финляндии с охватом в 4,11%.

Седьмая за объемом доля рынка услуг с продления жизненного цикла бронетранспортеров на рынке государств Европы принадлежит Испании с охватом в 2,99%.

Восьмая за охватом доля рынка услуг с продления жизненного цикла бронетранспортеров на рынке государств Европы принадлежит Швейцарии в 2,72%.

На других производителей находящихся на рынке пост гарантийного обслуживания бронетранспортеров государств Европы по состоянию на 2017 год приходится в общей сумме 10,23% доли рынка, в том числе на Украину приходится не более 0,83%.

Определение места для бронетранспортеров на рынке государств Европы по состоянию на 2017 год за матрицей БКГ (Бостонской консалтинговой группы). Независимое исследование Glavcoma.

За матрицей БКГ бронетранспортеры "Звёзды" за независимой оценкой Glavcoma на рынке государств Европы по состоянию на 2017 год.

Patria AMV

GTK Boxer

Piranha V

Pandur-II

Феннек

Бронетранспортеры "Дойные коровы" за независимой оценкой Glavcoma на рынке бронетранспортеров государств Европы по состоянию на 2017 год.

Piranha III

БТР-82А

VBCI

Freccia

Бронетранспортеры "Сложные дети"/"Темные лошадки" за независимой оценкой Glavcoma на рынке бронетранспортеров государств Европы по состоянию на 2017 год.

Iveco SuperAV

К-17 Бумеранг

Piranha IV

БТР-4МВ1

БТР-4Е1

БТР-3ДА

БТР-88

Отаман-8x8

БТР-82

Otocar Cobra

Grizzly GFF4

Bushmaster

EJDER

БТР-87

Бронетранспортеры "Хромые утки" за независимой оценкой Glavcoma на рынке бронетранспортеров государств Европы по состоянию на 2017 год.

БТР-90

БТР-4МВ

Piranha I/II

Pandur-I

БТР-80

БТР-80А

БТР-3Е1

БТР-4Е

БРДМ-2

XA-180 Pasi

БТР-70

БТР-60ПБ

Дидгори-1/-2/-3

Дозор-Б

VAB

VBL

TPz-1 Fuchs

BOV-VP/ BOV-M16

VEC-M1

BMR-600

OT-64 SKOT

TAB-71

TABC-79

AT-104 Saxon

Engesa EE-3 Jararaca

Engesa EE-9 Cascavel

Puma

Fiat-6614

БПМ-97 Выстрел

Panhard AML

V-150 Comando

Tatrapan

TM-170 Hermelin

M-1117

B-33 Zimbru

LOV-T1

Type-92

Бронетранспортеры "Звёзды" за определением Glavcoma:

1) Бронетранспортеры с самыми передовыми технологиями на рынке и с непрерывно растущими объемами производства или бронетранспортеры в ожидании выхода которых на рынок потенциальные покупатели застыли в предвкушении. Бронетранспортеры задающие тренд (направление) развития рынка.

Patria AMV

GTK Boxer

Piranha V

Dingo-2

Феннек

2) "Бронетранспортёры-солдаты" - идеально сочетающиеся в одном: высокий уровень технологий, цена, качество, эргономика, простота эксплуатации.

Pandur-II

Бронетранспортеры "Дойные коровы" за определением Glavcoma:

1) Бронетранспортеры имеющие высокую долю продаж на рынке (бестселлер) или наиболее разветвленное проникновение на рынок.

Piranha III/IIIC

2) Бронетранспортеры - "простые как топор", соответствующие таким характеристикам, как надёжность, простота эксплуатации, приемлемое качество, цена, узнаваемость на рынке, серьезные объемы производства и поставок, находятся в серийном производстве.

БТР-82А

3) Бронетранспортеры выполнившие основную миссию для которой они изначально создавались (производство для национального заказчика).

VBCI

Freccia

VAB

VBL

Бронетранспортеры "Сложные дети" и "Темные лошадки" за определением Glavcoma:

1) Бронетранспортеры, которые только выходят на рынок - демонстраторы технологий, бронетранспортеры находящиеся на завершающей стадии разработки и доводки.

Iveco SuperAV

2) Бронетранспортеры на которые наложены ограничения касательно экспорта из-за необходимости удовлетворения собственных потребностей по перевооружению или бронетранспортеры на которые наложены экспортные ограничения, чтобы обезопасить государство от утечки передовых кретических технологий.

ВПК-7829 Бумеранг

3) Бронетранспортеры на которые возлагают большие надежды и ожидания производители, но ещё не имеющие своей ниши на рынке и которые находятся в поисках разработчиком своего окончательного облика.

Практика Отаман-8х8

4) Бронетранспортеры прошедшие ребрендинг (глубокую модернизацию) в поисках новых заказов.

БТР-4МВ1

БТР-88

5) Бронетранспортеры, которые не отвечают потребностям (стандартам) рынка на котором производитель пытается закрепиться (выйти) или не соответствуют представлениям заказчика как о современной техники (устаревший дизайн, архаическая компоновка, не соответствие стандартам по противоминной и броневой защите).

БТР-4Е1, БТР-3ДА

6) Бронетранспортеры, которые имеют более скудный потенциал в сравнении с более совершенными на рынке альтернативными аналогами.

БТР-82

7) Бронетранспортеры с небольшой долей экспортного рынка.

Otocar Cobra

Grizzly GFF4

Bushmaster

EJDER

8) Бронетранспортеры на которые нету спроса на рынке, или бронетранспортеры, которые так и не оправдали завышенные ожидания производителей, на которые не было заключено ни одного экспортного заказа, но на которые у производителей ещё остались последние экспортные надежды и ожидания.

Бронетранспортеры "Хромые утки" за определением Glavcoma:

1) Бронетранспортеры снятые с производства, но с обеспечением сервисного обслуживания.

БТР-70

2) Бронетранспортеры снятые с производства и сервисного обслуживания.

БТР-60ПБ

3) Бронетранспортеры производства распавшихся государств.

BOV-VP/ BOV-M16

VEC-M1

4) Бронетранспортёры, которые имели одиночные и не большие по объему экспортные заказы с последующим затуханием на них импульса спроса на рынке.

Type-92

5) Новые бронетранспортеры, ореол заказов на которые ограничен только внутренним рынком с небольшим объемом производства.

БПМ-97 Выстрел

Дозор-Б

6) Бронетранспортёры которые продолжительный период времени (не менее 10 лет) безуспешно позиционируются на определенном рынке в поисках экспортного заказа.

БТР-4Е

7) Бронетранспортеры не отвечающие запросам потребителей (морально устаревшие, не соответствие стандартам) или на которые нету спроса из-за наличия идеологических, мировоззренческих, территориальных разногласий.

8) Бронетранспортеры на которые существенно сократился спрос на рынке (сократились объемы экспортного производства), так называемые бывшие "дойные коровы".

БТР-80

БРДМ-2

Piranha I/II

VAB

VBL

TPz-1 Fuchs

Pandur-I

XA-180 Pasi

9) Бронетранспортеры рассчитанные на внутреннего заказчика при малых объемах заказа. Символ национальных достижений народа определенного государства для поддержки собственного производства и сохранения технологии производства. Идентифицируются по критерию - не соответствуют уровню мировых аналогов за то собственного производства.

Лазарь-1/-2/-3

Дидгори-1/-2/-3

Tatrapan

TM-170 Hermelin

M-1117

B-33 Zimbru

LOV-T1

10) Бронетранспортеры от которых отказался заказчик в результате смены приоритетов и нецелесообразности поставки (моральное устаревание, выход на рынок новых моделей заменителей).

БТР-90

11) Бронетранспортеры, которые постепенно снимаются с вооружения (планируются к снятию, переводятся в резерв, консервируются, передаются в качестве военно-технической помощи, списываются, используются на запчасти, утилизируются).

BMR-600

Panhard AML

OT-64 SKOT

TAB-71

TABC-79

Puma

Fiat-6614

V-150 Comando

Engesa EE-3 Jararaca

Engesa EE-9 Cascavel

AT-104 Saxon

Структура продаж новых бронетранспортеров (8x8) на рынке государств Европы за период продаж 2003-2017 гг. за видом воспроизводства.

Рынок бронетранспортеров Европы является довольно самостоятельным рынком в поставках новых бронетранспортеров (8x8) за период продаж 2003-2017 гг. за видом воспроизводства.

От общей структуры рынка доля новых бронетранспортеров (8x8) собственного производства составила 53,57%.

Доля совместного производства новых бронетранспортеров (8x8) на рынке Европы за период продаж 2003-2017 гг. составила 19,27%.

Наиболее закрытым региональными рынком Европы к интервенции иностранных производителей бронетранспортёров за период продаж 2003-2017 гг. стал рынок государств Восточной Европы (Доля собственного производства в структуре регионального рынка составила 97,97%)

Наиболее открытыми региональными рынками к интервенции зарубежных производителей бронетранспортёров за период продаж 2003-2017 гг. стали рынки Северной Европы (33,63% доля импортных поставок в структуре регионального рынка, доля отверточного лицензионного производства 57,01%), Западной Европы (17,61% доля импорта) и Юго-Восточной Европы (доля импорта или внешних поставок без локализации производства в стране заказчика составила 5,97%, доля сборочного лицензионного производства составила 50,29%).

Объемы продаж новых бронетранспортеров с колёсной формулой (8x8) на рынке Европы за период 2003 - 2017 гг. в количественном и денежном выражении.

За последние 15 лет на протяжении периода с 2003 по 2017 год за независимым исследованием Glavcoma на рынке Европы продано (заказано) законтрактовано бронетранспортеров с колёсной формулой (8x8) 5387 единиц.

Наибольший объем продаж в количественном выражении новых бронетранспортеров с колёсной формулой (8x8) составил на рынках государств Восточной Европы (1574 единиц) и Западной Европы (1498 единиц).

Наименьший объем продаж в количественном выражении новых бронетранспортеров с колёсной формулой (8x8) состоялся на рынке государств Южной Европы (393 единиц).

За независимым исследованием Glavcoma за период с 2003 по 2017 год в денежном выражении объем продаж новых бронетранспортеров с колёсной формулой (8x8) на рынке государств Европы составил 15 миллиардов 348 миллионов долларов США.

За период с 2003 по 2017 год за наибольшим объемом продаж (доходностью) оказались региональные рынки Западной Европы, Центральной и Южной Европы.

Наибольший объем продаж в денежном выражении бронетранспортеров с колёсной формулой (8x8) составил 6 миллиардов 214,8 миллионов долларов США на рынке государств Западной Европы.

Наименьший объем продаж в денежном выражении бронетранспортеров с колёсной формулой (8x8) составил 940,63 миллионов долларов США на рынке государств Восточной Европы.

Темпы обновления парка бронетранспортёров на региональных рынках Европы за период продаж 2003-2017 гг.

Наибольший темп обновления парка бронетранспортеров за период продаж 2003-2017 гг. был продемонстрирован 53,21% на рынке государств Северной Европы.

При таких темпах поступления новой техники за последние 15 лет, на полное обновления парка бронетранспортёров государств Северной Европы потребуется расчетных 28,2 года.

Темп обновления парка бронетранспортеров за период продаж 2003-2017 гг. на рынке государств Восточной Европы составил 19,8%.

При сохранении таких темпов поступления новой техники которые были продемонстрированы за последние 15 лет, на полное обновления парка бронетранспортёров государств Восточной Европы потребуется расчетных не полных 76 лет.

Среднеевропейский темп обновления парка бронетранспортеров за период продаж 2003-2017 гг. составил 20,56%.

Наименьший темп обновления парка бронетранспортеров за период продаж 2003-2017 гг. был продемонстрирован 13,69% на рынке государств Южной Европы.

При таких темпах поступления новой техники за последние 15 лет, на полное обновления парка бронетранспортёров государств Южной Европы потребуется расчетных не полных 110 лет.

Структура продаж на региональных рынках Европы за период 2003-2017 гг. бронетранспортеров за коэффициентом военно-технического уровня (ВТУ).

Средний коэффициент военно-технического уровня (ВТУ) бронетранспортёров на рынке государств Европы за период продаж с 2003-2017 гг. составил 1,109.

За независимой оценкой Glavcoma это бронетранспортеры уровня (по шкале) между БТР-4Е коэффициент ВТУ=1,097 и Pandur II коэффициент ВТУ= 1,174.

Наиболее продаваемые (востребованные) модели бронетранспортеров на рынке Европы за период продаж 2003-2017 гг.

6 наиболее продаваемых моделей бронетранспортеров на рынке Европы за период продаж 2003-2017 гг.:

1. AMV (Финляндия, Patria) - заказано 1069 единиц.

2. БТР-82А (Россия, ОАО "Арзамасский машиностроительный завод") - заказано 719 единиц.

3. GTK Boxer (Германия, консорциум ARTEC (KMW&Rheinmetall Land Systeme) - заказано 699 единиц.

4. VBCI (Франция, Nexter Systems) - заказано 630 единиц.

5. БТР-82АМ (Россия, ОАО "81-й бронетанковый ремонтный завод") - модернизация БТР-80 - заказано 591 единицу.

6. Piranha V (Швейцария, General Dynamics European Land Systems – MOWAG GmbH) - заказано 536 единиц.

6 наиболее доходных моделей бронетранспортеров на рынке Европы за период продаж 2003-2017 гг.:

1. VBCI (Франция, Nexter Systems) - объем заказа в денежном долларовом эквиваленте - 3,239 миллиарда долларов США.

2. GTK Boxer (Германия, консорциум ARTEC (KMW&Rheinmetall Land Systeme) - объем заказов в долларовом эквиваленте составил - 2,833 миллиарда долларов США.

3. AMV (Финляндия, Patria) - объем заказов в долларовом эквиваленте составил - 2,601 миллиарда долларов США.

4. Piranha V (Швейцария, General Dynamics European Land Systems – MOWAG GmbH) - объем заказов в долларовом эквиваленте составил - 1,766 миллиарда долларов США.

5. Freccia (Италия, Iveco-Oto Melara-Fiat) - объем заказов в долларовом эквиваленте составил - 1,744 миллиарда долларов США.

6. Pandur-II (Австрия, General Dynamics European Land Systems – Steyr GmbH) - объем заказов в долларовом эквиваленте составил - 1,3661 миллиарда долларов США.

Среднерыночная цена на новые бронетранспортеры с колёсной формулой (8x8) на рынке Европы за период 2003 - 2017 гг.

Наибольшие среднерыночные цены на новые бронетранспортеры с колёсной формулой (8x8) за период 2003 - 2017 гг. сложились на региональных рынках государств Южной и Западной Европы.

Среднерыночная цена на новые бронетранспортеры с колёсной формулой (8x8) за период продаж 2003 - 2017 гг. на рынке Южной Европы составила 5 миллионов 738 тысяч долларов США.

На рынке Западной Европы среднерыночная цена на новые бронетранспортеры с колёсной формулой (8x8) за период продаж 2003 - 2017 гг. составила 4 миллиона 149 тысяч долларов США.

Минимальная среднерыночная цена на новые бронетранспортеры с колёсной формулой (8x8) за период продаж 2003 - 2017 гг. сформировалась на региональном рынке государств Восточной Европы.

На рынке государств Восточной Европы среднерыночная цена на новые бронетранспортеры с колёсной формулой (8x8) за период продаж 2003 - 2017 гг. составила 598 тысяч долларов США за единицу. Вот что значит ценообразование под контролем постсоветской военной приемки! Когда при ценообразовании заказчик в лице военной приемки контролирует и согласовывает производителю уровень рентабельности, уровень себестоимости и уровень заработной платы основных производственных рабочих.

Среднеевропейская рыночная (индикативная) цена на новые бронетранспортеры с колёсной формулой (8x8) на рынке Европы за период продаж 2003 - 2017 гг. составила за один бронетранспортер 2 миллиона 849 тысяч долларов США.

Средние цены на основные модели бронетранспортеров на рынке Европы за период 2003-2017 гг.

Наиболее дорогими моделями на рынке Европы за период 2003-2017 гг. являются бронетранспортеры с колёсной формулой (8x8):

1. Freccia (Италия, Iveco-Oto Melara-Fiat) - цена за единицу 7,004 миллионов долларов США.

2. Pandur-II (Австрия, General Dynamics European Land Systems – Steyr GmbH) - средняя цена за единицу 5,323 миллионов долларов США.

3. VBCI (Франция, Nexter Systems) - средняя цена за единицу 5,141 миллионов долларов США.

4. Boxer (Германия, консорциум ARTEC объединение Krauss-Maffei Wegmann (36%), Rheinmetall Land Systems (14%) и Stork (50%)) - средняя цена за единицу 4,052 миллионов долларов США.

Средние в ценовом предложении моделями на рынке Европы за период 2003-2017 гг. являются бронетранспортеры с колёсной формулой (8x8):

1. Piranha V (Швейцария, General Dynamics European Land Systems – MOWAG GmbH) - средняя цена 3,295 миллионов долларов США за единицу.

2. AMV (Финляндия-Польша, Patria-WZM (Wojskowe Zakłady Mechaniczne)) - средняя цена 2,433 миллионов долларов США за единицу.

3. Piranha IIIC (Швейцария, General Dynamics European Land Systems – MOWAG GmbH) - средняя цена 2,346 миллионов долларов США за единицу.

Наиболее дешевыми моделями на рынке Европы за период 2003-2017 гг. являются бронетранспортеры с колёсной формулой (8x8) украинского и российского производства:

1. БТР-82А (Россия, ОАО "Арзамасский машиностроительный завод") - средняя цена 692,0 тысячи долларов США за единицу.

2. БТР-82АМ (Россия, ОАО "81-й бронетанковый ремонтный завод") - средняя цена 503,0 тысячи долларов США за единицу.

3. БТР-80 (Россия, ОАО "Арзамасский машиностроительный завод") - средняя цена за единицу 221,0 тысяча долларов США.

Структура продаж новых бронетранспортеров (8x8) на рынке Европы за период продаж 2003-2017 гг. за боевой массой.

На рынке Европы за период продаж 2003-2017 гг. наибольшую долю поставок имели бронетранспортеры с боевой массой от 30 до 35 тонн. Доля на рынке бронетранспортеров у весовой категории от 30 до 35 тонн составила 34,62%.

Вторыми за популярностью продаж среди новых бронетранспортеров (8x8) на рынке Европы за 2003-2017 гг. стали бронетранспортёры с весовой категорией от 15 до 20 тонн - доля продаж на рынке составила 33,28%.

Третьими за популярностью продаж среди новых бронетранспортеров (8x8) на рынке Европы за 2003-2017 гг. стали бронетранспортёры у весовой категории от 25 до 30 тонн - доля продаж на рынке составила 24,47%.

Структура продаж бронетранспортеров амфибий на рынке Европы за период 2003-2017 года.

За период 2003-2017 гг. на продажи бронетранспортёров амфибий (8x8) пришлось 70,71% доли рынка.

За период 2003-2017 гг. полное доминирование продаж бронетранспортеров амфибий (8x8) в размере 100% доли регионального рынка происходило на рынках государств Центральной, Юго-Восточной и Восточной Европы.

За период 2003-2017 гг. на долю продаж бронетранспортеров амфибий (8x8) на рынке государств Северной Европы пришлось 86,73% от общей доли регионального рынка.

За период 2003-2017 год преобладали продажи не плавающих бронетранспортеров (8x8) на региональных рынках государств Западной Европы (82,84% доли регионального рынка) и Южной Европы (63,36% от общей доли регионального рынка).

До 2022 года следует ожидать уменьшения доли продаж новых бронетранспортеров амфибий до 69%, за счёт увеличения продаж тяжёлых не плавающих бронетранспортеров с усиленной противоминной защитой.

Структура продаж бронетранспортеров с необитаемыми дистанционно-управляемыми боевыми модулями на рынке Европы за период продаж 2003-2017 гг.

Доля продаж новых бронетранспортеров (8x8) с необитаемыми дистанционно-управляемыми боевыми модулями на рынке Европы за период продаж 2003-2017 гг. составила 40,54%.

Наибольшая доля продаж за период 2003-2017 гг. новых бронетранспортеров (8x8) с необитаемыми дистанционно-управляемыми боевыми модулями на региональных рынках государств Северной Европы составила 90,65%, Юго-Восточной 73,99% и Западной Европы (57,54% доля продаж на региональном рынке).

За период продаж 2003-2017 гг. популярными были новые бронетранспортеры (8x8) с обитаемыми боевыми отделениями на региональных рынках государств

Южной Европы 100%, Восточной Европы 87,29% и Центральной Европы (81,49% доля продаж БО на региональном рынке).

Структура продаж бронетранспортеров со штатным ПТРК на рынке Европы за период продаж 2003-2017 гг.

В структуре продаж на рынке Европы за период развития рынка 2003-2017 гг. доля новых бронетранспортёров (8x8) с установленнымы штатными противотанковыми ракетными комплексами составила 27,47%.

Наибольшая доля продаж бронетранспортеров (8x8) со штатными ПТРК за период продаж 2003-2017 гг. произошла на региональных рынках государств Центральной и Южной Европы.

В структуре продаж регионального рынка Центральной Европы доля продаж бронетранспортеров (8x8) со штатными ПТРК составила 100% от общей доли рынка.

В структуре продаж регионального рынка государств Южной Европы - доля продаж бронетранспортеров (8x8) со штатными ПТРК составила 63,36% от общей доли рынка.

Наименьшая доля продаж бронетранспортеров (8x8) со штатными ПТРК за период продаж 2003-2017 гг. произошла на региональных рынках государств Западной и Восточной Европы.

В структуре продаж регионального рынка государств Восточной Европы доля продаж бронетранспортеров (8x8) не оснащённых ПТРК составила 87,29%.

В структуре продаж регионального рынка государств Западной Европы доля продаж бронетранспортеров (8x8) не оснащённых ПТРК составила 99,6%.

Структура продаж новых бронетранспортеров (8x8) на рынке Европы за период продаж 2003-2017 гг. за бронестойкостью ВЛД корпуса.

Половину всех поставок (47,39% доли рынка) новых бронетранспортёров на рынке Европы за период 2003-2017 гг. составили бронетранспортеры с бронестойкостью ВЛД корпуса от боеприпасов калибра 30 мм.

Поставки бронетранспортеров с бронестойкостью ВЛД корпуса от боеприпасов калибра 30 мм будет одним из основных доминирующих трендов ближайшее 10-15 лет, на это указывает разрез структуры продаж за период 2003-2017 гг. новых бронетранспортеров (8x8) на региональных рынках Западной Европы (40,79% доли регионального рынка), Центральной Европы (85,54%), Северной Европы (86,27%), Южной Европы (63,36%), Юго-Восточной Европы (94,03% доли регионального рынка).

Структура поставок новых бронетранспортеров (8x8) на рынке Европы за период продаж 2003-2017 гг. за противоминной стойкостью.

В структуре продаж новых бронетранспортеров (8x8) на рынке Европы за период 2003-2017 гг. преобладали поставки бронетранспортеров с противоминной защитой в 6 кг ТНТ и 8 кг ТНТ.

За период 2003-2017 гг. доля продаж новых бронетранспортеров (8x8) с противоминной защитой 6 кг ТНТ в структуре рынка составила 28,13%.

Доля продаж новых бронетранспортеров (8x8) с противоминной защитой 8 кг ТНТ в структуре всего рынка Европы составила 29,96%.

Как показывает структура продаж за период 2003-2017 гг. на региональных рынках Центральной Европы (100% доли продаж), Южной Европы (100% доли продаж), Юго-Восточной Европы (50,29% доли продаж регионального рынка) наиболее востребованными были бронетранспортеры с уровнем противоминной защиты 6 кг ТНТ.

На региональных рынках Западной Европы (57,94% доли продаж) и Северной Европы (73,60% доли продаж регионального рынка) за период продаж 2003-2017 гг. наиболее востребованными были бронетранспортеры с уровнем противоминной защиты 8 кг ТНТ.

Структура продаж новых бронетранспортёров (8x8) на рынке Европы за период продаж 2003-2017 гг. за круговой баллистической защитой.

46,32% всех поставок новых бронетранспортеров (8x8) на рынке Европы за период продаж 2003-2017 гг. составили бронетранспортёры с круговой баллистической защитой от боеприпасов калибра 14,5 мм.

Вторыми за объёмами поставок на рынке Европы в период 2003-2017 гг. являются бронетранспортёры с круговой баллистической защитой от боеприпасов калибра 7,62 мм с долей рынка 29,22%.

Третьими за объёмами поставок на рынке Европы в период 2003-2017 гг. явились бронетранспортеры с круговой баллистической защитой от боеприпасов калибра 12,7 мм с долей рынка 24,47%.

Структура продаж новых бронетранспортёров (8x8) за вместимостью десантного отделения на рынке Европы за период продаж 2003-2017 гг.

За период продаж 2003-2017 гг. на рынке Европы наиболее продаваемыми были бронетранспортеры с вместимостью десантного отделения 8 человек.

Доля продаж на рынке Европы за период продаж 2003-2017 гг. бронетранспортёров (8x8) с вместимостью десантного отделения 8 человек составила более половины от количества законтрактованых машин (61,31% структуры рынка).

Вторыми за объемами продаж на рынке Европы явились броненетранспортеры с вместимостью десантного отделения 7 человек.

Объем продаж бронетранспортёров (8x8) с десантным отделением 7 человек за период продаж 2003-2017 гг. составил 34,03%.

Бронетранспортеры с вместимостью десантного отделения 12 человек занимают третье место за объёмами поставок с показателем в 4,66% от общей структуры рынка бронетранспортеров Европы.

Структура поставок новых бронетранспортеров (8x8) на рынке Европы за период продаж 2003-2017 гг. за калибром основного вооружения.

В структуре продаж новых бронетранспортеров (8x8) на рынке Европы за период 2003-2017 гг. преобладали поставки бронетранспортеров с калибром основного вооружения 30 мм, половина всех поставок, или 49,83% доли рынка.

За период 2003-2017 гг. доля продаж вторых за численностью новых бронетранспортеров (8x8) с калибром основного вооружения 12,7 мм в структуре рынка составила 32,65%.

Доля продаж новых бронетранспортеров с калибром основного вооружения 25 мм на рынке бронетранспортеров Европы с колёсной формулой (8x8) составила 16,32% от общей структуры рынка.

За период 2003-2017 гг. наименьшая доля продаж 1,19% приходится на новые бронетранспортеры (8x8) с калибром основного вооружения 14,5 мм.

Рынок государств Европы за преобладанием бронетранспортеров нового производства по состоянию на 2017 год.

Наиболее свежий в эксплуатации парк бронетранспортеров периода производства 2000-2020 годов имеют государства Центральной Европы (30,78% от общей доли рынка), Южной Европы (29,13% от общей доли рынка) и Западной Европы (24,18% от общей доли рынка данного региона).

Средними темпами обновления парка бронетранспортеров периода производства 2000-2020 годов владеют государства Восточной Европы (16,4%) и Северной Европы (11,96%).

Самые низкие темпы обновления парка демонстрируют государства Юго-Восточной Европы. Так на парк бронетранспортеров периода производства 2000-2020 годов на рынке государств Юго-Восточной Европы по состоянию на 2017 год принадлежит доля рынка в 4,39%.

Рынок бронетранспортеров государств Европы за воспроизводством парка по состоянию на 2017 год

Рынку бронетранспортеров государств Европы характерная высокая доля собственного, совместного и лицензионного производства. На собственное, совместное и лицензионное производство приходится до трёх четвертей рынка (73,42%).

Доля бронетранспортеров собственного производства на рынке государств Европы занимает 50,89%.

Доля бронетранспортеров совместного производства на рынке занимает 20,26%.

Наименьшую часть рынка занимают бронетранспортеры лицензионного производства, на которые приходится 2,27%.

Доля импортных бронетранспортеров составляет чуть более четверти рынка (26,58%).

Рынок бронетранспортеров государств Европы за уровнем локализации производства по состоянию на 2017 год.

Наибольшую долю бронетранспортеров собственного производства имеют рынки государств Западной Европы (81% от общей доли рынка), Восточной Европы (63% от общей доли рынка) и Южной Европы (56% от общей доли рынка данного региона).

Наиболее зависимыми к импортным поставкам бронетранспортеров оказались рынки государств Северной Европы (88% от общей доли рынка), Центральной Европы (70% от общей доли рынка) и Юго-Восточной Европы (50% от общей доли рынка данного региона).

Совместное и лицензионное производство оказалось сильно развитым на рынках регионов Европы, где особенно остро ощущается дефицит собственного производства.

Наибольшую долю бронетранспортеров совместного производства имеют рынки государств Юго-Восточной Европы (39% от общей доли рынка), Восточной Европы (31% от общей доли рынка), Центральной Европы (27% от общей доли рынка) и Южной Европы (10% от общей доли рынка данного региона).

Как исключение к высокому уровню совместного производства относится рынок бронетранспортеров государств Восточной Европы.

На рынке государств Восточной Европы высокий уровень совместного производства объясняется наличием большого парка бронетранспортеров произведенных на территории РСФСР, профинансированных с общесоюзного бюджета, и поставленных во времена СССР подразделениям Вооруженных Сил СССР находившихся на территории государств единого союзного пространства, которые потом после упразднения СССР образовали Содружество Независимых Государств.

Наибольшую долю бронетранспортеров лицензионного производства имеют рынки государств Северной Европы (12% от общей доли рынка), Юго-Восточной Европы (7% от общей доли рынка) и Южной Европы (5% от общей доли рынка данного региона).

Рынок бронетранспортеров государств Европы за колёсной формуле по состоянию на 2017 год.

Рынок бронетранспортеров государств Европы за делением по колёсной формуле сформировался в следующем соотношении:

1. На рынке государств Европы преобладают бронетранспортеры с колёсной формулой (8x8). На долю бронетранспортеров с колёсной формулой (8x8) припадает 46,21% рынка государств Европы.

2. Второй за численностью на рынке бронетранспортеров государств Европы парк бронетранспортеров с колёсной формулой (4x4), который занимает долю в 43,39%.

3. За численностью десятую часть (10,40%) на рынке бронетранспортеров государств Европы занимает парк с колёсной формулой (6x6).

Наибольшей долей бронетранспортеров с колёсной формулой (8x8) владеют рынки государств Центральной Европы (77,09% от общей доли рынка), Восточной Европы (71,95% от общей доли рынка) и Юго-Восточной Европы (53,01% от общей доли рынка данного региона).

Наименьшие, почти равнозначные доли парка бронетранспортеров с колёсной формулой (8x8) находятся на рынках государств Северной Европы (19,58% от общей доли рынка) и Западной Европы (19,60% от общей доли рынка данного региона).

Единственный регион Европы, где преобладают бронетранспортеры с колёсной формулой (6x6) это рынок бронетранспортеров государств Южной Европы (50,63% от общей доли рынка данного региона).

Наименьшая доля парка бронетранспортеров с колёсной формулой (6x6) находится на рынке государств Восточной Европы (0,87% от общей доли рынка данного региона).

Наибольшей долей бронетранспортеров с колёсной формулой (4x4) владеют рынки государств Западной Европы (69,55% от общей доли рынка) и Северной Европы (68,70% от общей доли рынка данного региона).

Самая малочисленная доля бронетранспортеров с колёсной формулой (4x4) расположилась на рынке государств Центральной Европы (19,89% от общей доли рынка данного региона).

47,24% парка бронетранспортеров с колёсной формулой (8x8) сосредоточено на рынке государств Восточной Европы, что в абсолютном значении составляет 5721 единица. Наибольшая доля парка.

16,64% парка бронетранспортеров с колёсной формулой (8x8) сосредоточено на рынке государств Центральной Европы, что в абсолютном выражении составляет 2016 единиц. Вторая за численностью доля парка.

Весь парк бронетранспортеров с колёсной формулой (8x8) на рынке государств Европы насчитывает выявленных 12110 единиц.

53,32% парка бронетранспортеров с колёсной формулой (6x6) сосредоточено на рынке государств Южной Европы, что в абсолютном выражении составляет не менее 1453 единицы.

31,74% парка бронетранспортеров с колёсной формулой (6x6) сосредоточено на рынке государств Западной Европы, что в абсолютном выражении составляет 865 штук.

Весь парк бронетранспортеров с колёсной формулой (6x6) на рынке государств Европы насчитывает 2725 единиц.

48,75% парка бронетранспортеров с колёсной формулой (4x4) сосредоточено на рынке государств Западной Европы, что в абсолютном выражении составляет 5544 единицы.

Второй за количеством парк бронетранспортеров с колёсной формулой (4x4) сосредоточено на рынке Восточной Европы, что составляет 2161 единица, или 19% доли от общего размера парка.

Весь парк бронетранспортеров с колёсной формулой (4x4) на рынке государств Европы насчитывает 11372 единицы.

Рынок бронетранспортеров государств Европы за боевой массой по состоянию на 2017 год.

С незначительным перевесом (разницей в 2 процента - 36,56% против 34,55%) преобладают бронетранспортёры с боевой массой от 10 до 15-ти тонн.

Третье место занимают бронетранспортеры с боевой массой от 15 ти до 20 тонн.

Наименьшую долю рынка занимают бронетранспортеры с боевой массой от 20 до 25 тонн. Доля рынка занимаемая бронетранспортёрами с боевой массой от 20 до 25 тонн составляет 1,32%. Связано это, с тем, что на сегодняшний день это наиболее перспективный класс. В данной категории разработчики ещё могут получить приемлемый уровень защиты при сохранении возможности для боевой бронированной машины преодолевать водную преграду в плавь.

Наиболее перспективным считается парк бронетранспортеров с боевой массой до 25 тонн, который имеет наименьшую долю присутствия на рынке в 1,32%. Парк бронетранспортеров с боевой массой до 25 тонн занимает пограничное положение между амфибийными и неамфибийными машинами.

Парк бронетранспортеров с боевой массой от 25 до 30-ти тонн за последнее десятилетие получил наибольшее развитие и занимает долю в 5,75%.

Бронетранспортеры-тяжеловесы с запредельной как для колёсных боевых машин массой от 30 до 35 тонн занимают долю парка на рынке в 3,93%.

Рынок бронетранспортеров государств Европы за предрасположенностью (зависимостью) к определенной весовой категории по состоянию на 2017 год.

Бронетранспортеры-тяжеловесы с запредельной как для колёсных боевых машин массой от 30 до 35 тонн присущи рынку государств Западной Европы (12,92% в структуре рынка Западной Европы).

Парки бронетранспортеров с боевой массой от 25 до 30-ти тонн присущи рынкам бронетранспортеров государств Центральной Европы (25,62% в структуре рынка Центральной Европы ) и Южной Европы (18,78%).

Рынкам бронетранспортеров государств Южной Европы, Центральной Европы и Восточной Европы предрасположены к парку бронетранспортёров с боевой массой от 20 до 25-ти тонн.

Государства Южной Европы владеют парком бронетранспортёров с боевой массой от 20 до 25-ти тонн в размере 5,02% от рынка Южной Европы.

Государства Центральной Европы владеют парком бронетранспортёров с боевой массой от 20 до 25-ти тонн в размере 4,17%.

Государства Восточной Европы владеют парком бронетранспортёров с боевой массой от 20 до 25-ти тонн в размере 1,16% в структуре рынка Восточной Европы.

Парк бронетранспортеров с боевой массой от 15 до 20 тонн присущ рынкам бронетранспортеров государств Южной Европы (22,58% рынка Южной Европы) и Восточной Европы (15,53% рынка Восточной Европы).

Бронетранспортёры с боевой массой от 10 до 15-ти тонн присущи рынкам бронетранспортеров государств Восточной (46,31%), Центральной (44,59%) и Западной Европ (43,83%).

Лёгкие бронетранспортёры с боевой массой до 10 тонн присущи рынкам бронетранспортеров государств Юго-Восточной (79,71%) и Северной Европ (68,78% в структуре рынка Северной Европы).

Бронетранспортёры супер лёгкого класса с боевой массой до 5 тонн присущи рынкам бронетранспортеров государств Западной (20%) и Южной Европы (8,5% в структуре рынка Южной Европы).

Рынок бронетранспортеров государств Европы за количеством моделей на одно государство по состоянию на 2017 год

Среднеевропейский норматив моделей (количество моделей бронетранспортеров на одно государство) по состоянию на 2017 год составляет 1,3 единиц моделей бронетранспортеров /государство. То есть государствам Европы характерно наличие на вооружении и содержание (обслуживание) не более одной модели бронетранспортеров.

Среднеевропейский норматив (1,3 модели) на одно государство по состоянию на 2017 год превышают государства Восточной Европы (2,4 модели/марок на одно государство), Центральной и Юго-Восточной Европы (2,2 модели/ государство), Южной Европы (1,9 модели/государство).

Ненамного превышают среднеевропейский норматив (1,3 модели) на одно государство по состоянию на 2017 год страны Западной Европы (1,5 модели/государство).

Отвечают среднеевропейскому нормативу (количеству моделей на одно государство) по состоянию на 2017 год страны Северной Европы (1,3 модели/государство).

Рынок бронетранспортеров государств Европы за количеством представленных моделей по состоянию на 2017 год

Парк бронетранспортеров Европы состоит из не менее 57 моделей.

Наибольшее количество моделей сосредоточено в парках бронетранспортеров государств Юго-Восточной Европы (20 моделей), Восточной Европы (17 моделей) и Западной Европы (15 моделей).